新NISA 始めた方がいい? 始める前に “お金の整理” も…【#みんなのギモン】

政府がいま掲げている「資産所得倍増プラン」の1つ「新NISA」が、来年1月からスタートします。そこで、以下のポイントを中心に詳しく解説します。

●無期限に… どれだけ増える?

●リスクあり 気をつけることは

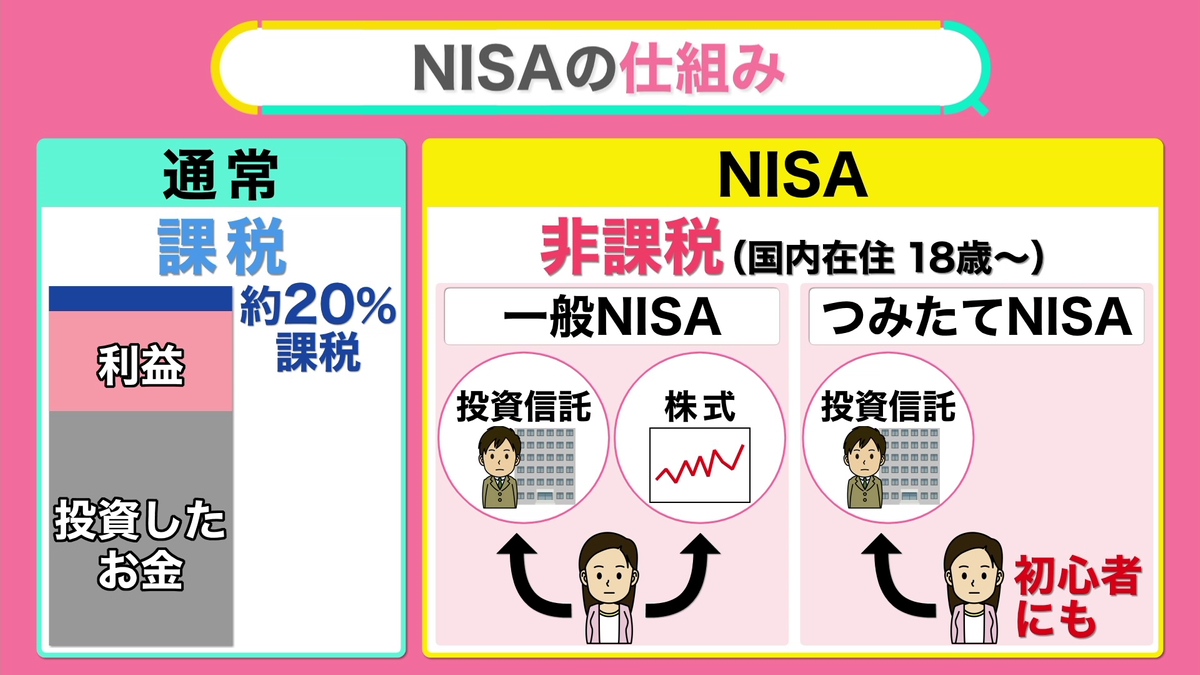

そもそもNISAとは、どういうものでしょうか。

通常、株式投資などの売却で得た利益や、投資信託の配当金には、約20%の税金がかかります。これを非課税とする制度がNISAです。国内に住む18歳以上の人なら、誰でも始められます。

いまのNISAには主に2種類あります。

投資信託や株式などに投資する「一般NISA」と、投資信託だけの「つみたてNISA」です。

金融機関にもよりますが「つみたてNISA」は、月100円から積み立てができるなど、少額で少しずつ積み立てて運用できるので、投資の初心者をはじめとして、幅広い年代に利用しやすい仕組みになっています。

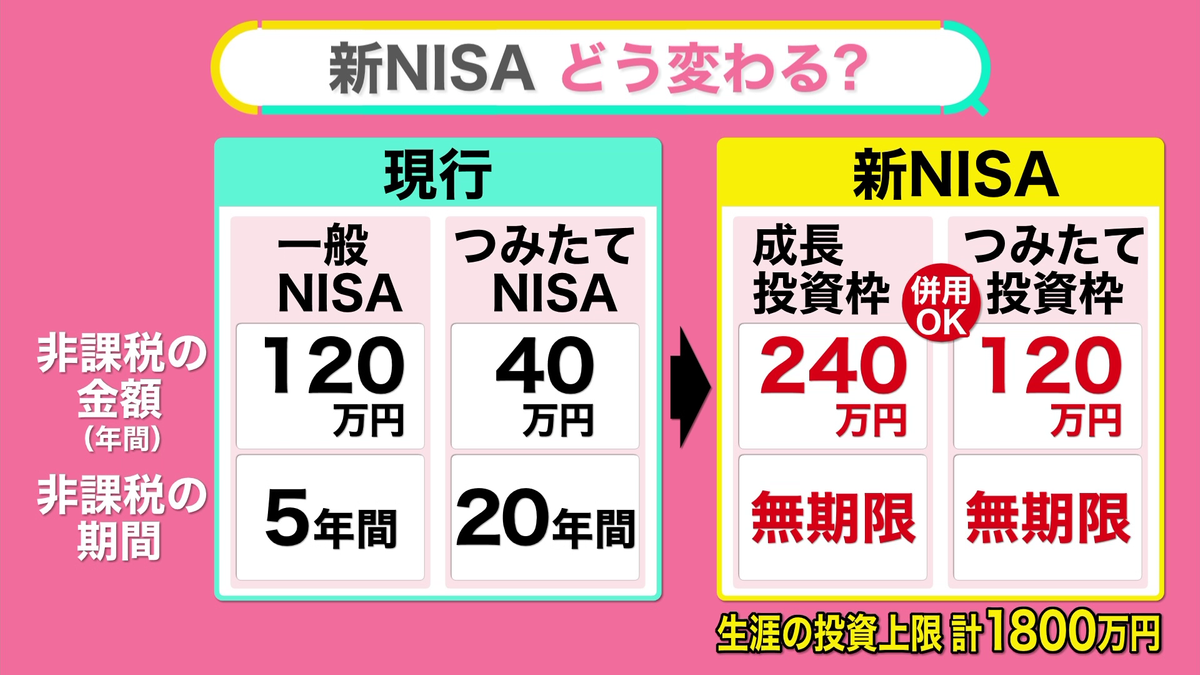

それぞれ限度額や非課税の期間が決まっていて、現行の「一般NISA」は年間120万円を限度に、非課税の期間は5年。現行の「つみたてNISA」は年間40万円までで、非課税の期間は20年です。

この年間の限度額や非課税期間などが、「新NISA」では大幅に拡大されます。

まず、名称が変わります。

「一般NISA」は「成長投資枠」に、「つみたてNISA」は「つみたて投資枠」に変わりますが、基本的には同じものです。

大きく変わるのが、年間の非課税の限度額です。

「一般NISA」で「120万円」だったものが「240万円」と倍になります。「つみたてNISA」は「40万円」から「120万円」と3倍に拡大されます。

そして、いままでは上限があった非課税の期間は、どちらも「無期限」になります。さらに、現在は「一般」か「つみたて」かどちらかしか選択できませんでしたが、「新NISA」では、双方を併用することができるようになります。

両方あわせて年間の限度額360万円まで非課税になり、生涯の投資上限は、計1800万円と大幅に増えています。

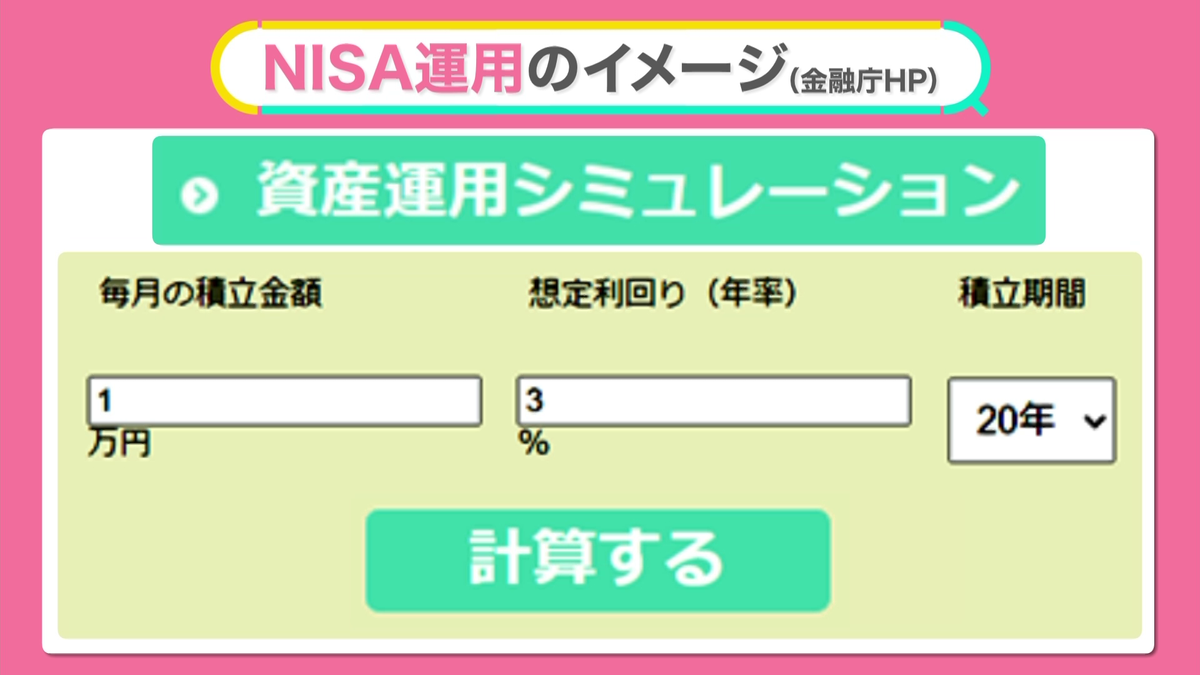

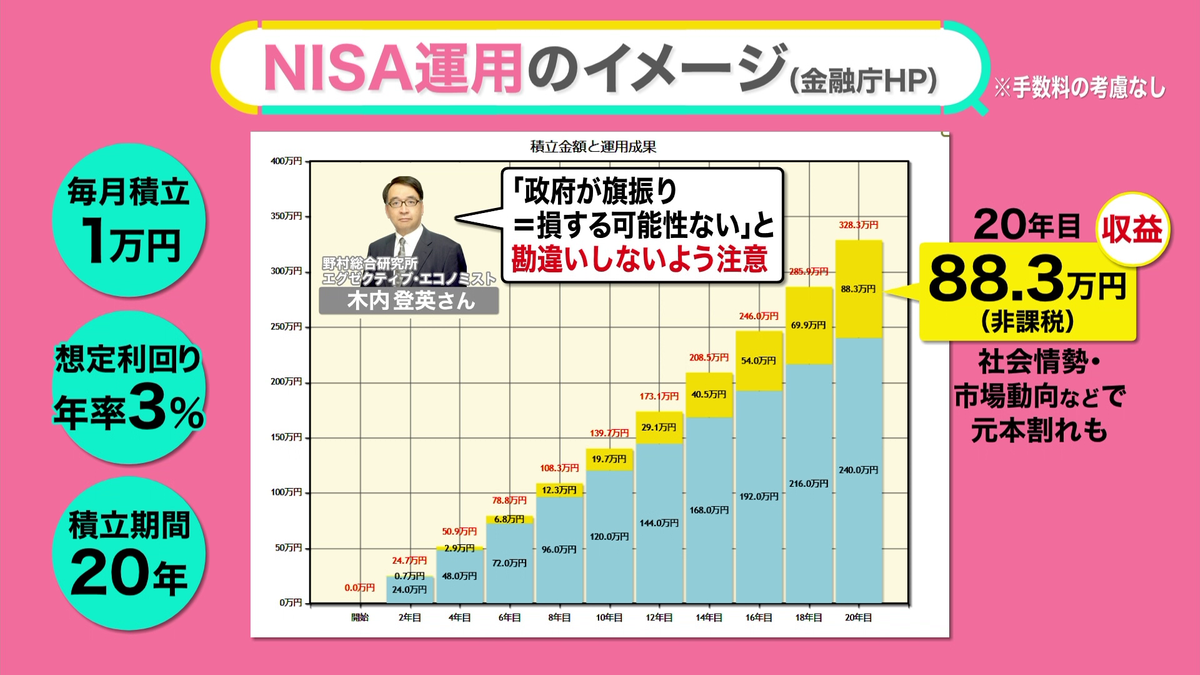

では実際の運用をイメージするために、金融庁が示している資産運用シミュレーターを使い、毎月一定額を積み立てるとどれだけ増えるのかシミュレーションしてみます。

たとえば、毎月の積立金額を1万円、年利3%の収益が期待される場合、それを金融商品に投資して、積立期間を20年として計算してみると、次のようなグラフになります。

水色の部分が元本、黄色の部分が利益です。計算上、20年目には「88万3000」円の収益が上がるとされ、しかもこの収益には税金がかからないのが、NISAの特徴です。ただし、社会情勢や市場の動向によって、元本自体が割れる可能性もあります。

野村総合研究所のエグゼクティブ・エコノミスト、木内登英さんに話を聞くと、「政府が旗振りをしているので損をする可能性がないと勘違いする人もいるかもしれないので、注意が必要」ということです。

次のポイントは「リスクあり 気をつけることは」です。

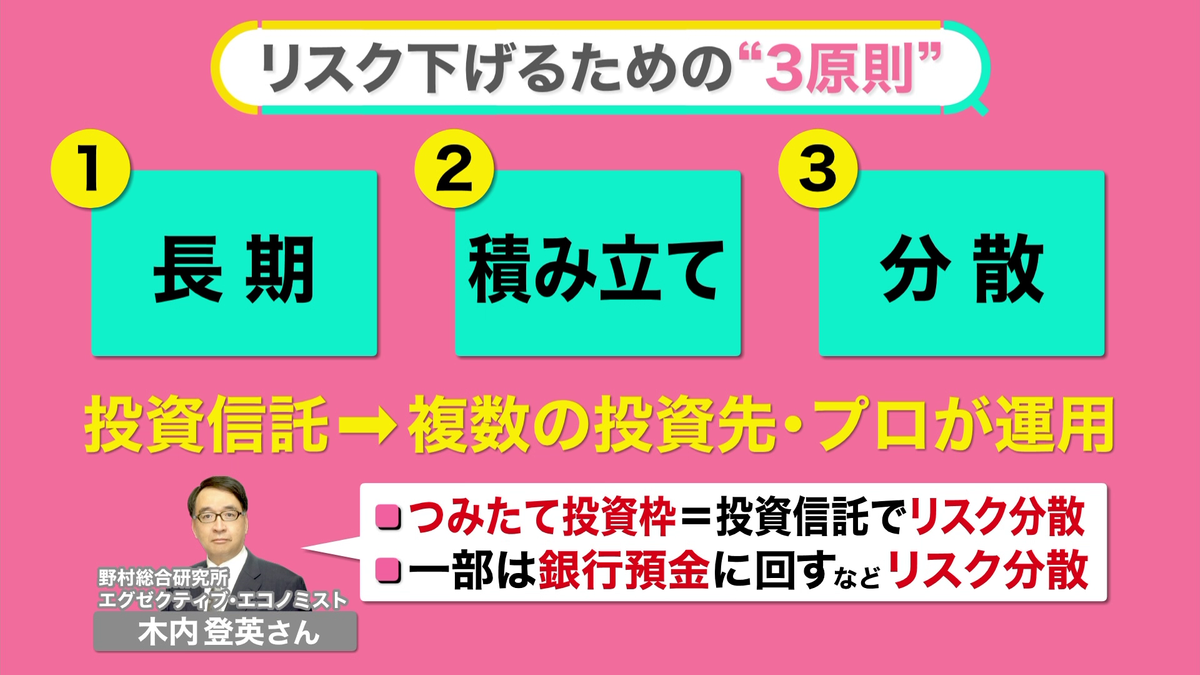

金融庁は、リスクを下げるため投資の3原則として「長期」「積み立て」「分散」をあげています。つまり、長い期間、一定額をこつこつ積み立てていき、1つの金融商品に集中して投資するのではなく、さまざまな商品に分散させることで、損をしたときのリスクを軽減させようということです。

これに適しているのが「投資信託」です。投資信託とは複数の投資先をパッケージにした金融商品のことで、プロ、運用会社が運用します。

野村総合研究所の木内さんは、しっかり商品を選ぶことが大事とした上で「つみたて投資枠の場合は、そもそもが長期の積み立てに適した投資信託が対象なので、これを選んだ時点でリスクの分散ができる」といいます。

そのうえで、一部は銀行預金に回すなど、リスク分散を自分で考えることが必要だということです。

■長期で投資 リスク避けやすい?

自分の投資に「損が出た」とわかった場合の一般的な対処として、木内さんは「慌てずに一定額を積み立てていくのが長期投資の基本」としています。なぜ、そのようにいえるのでしょうか。

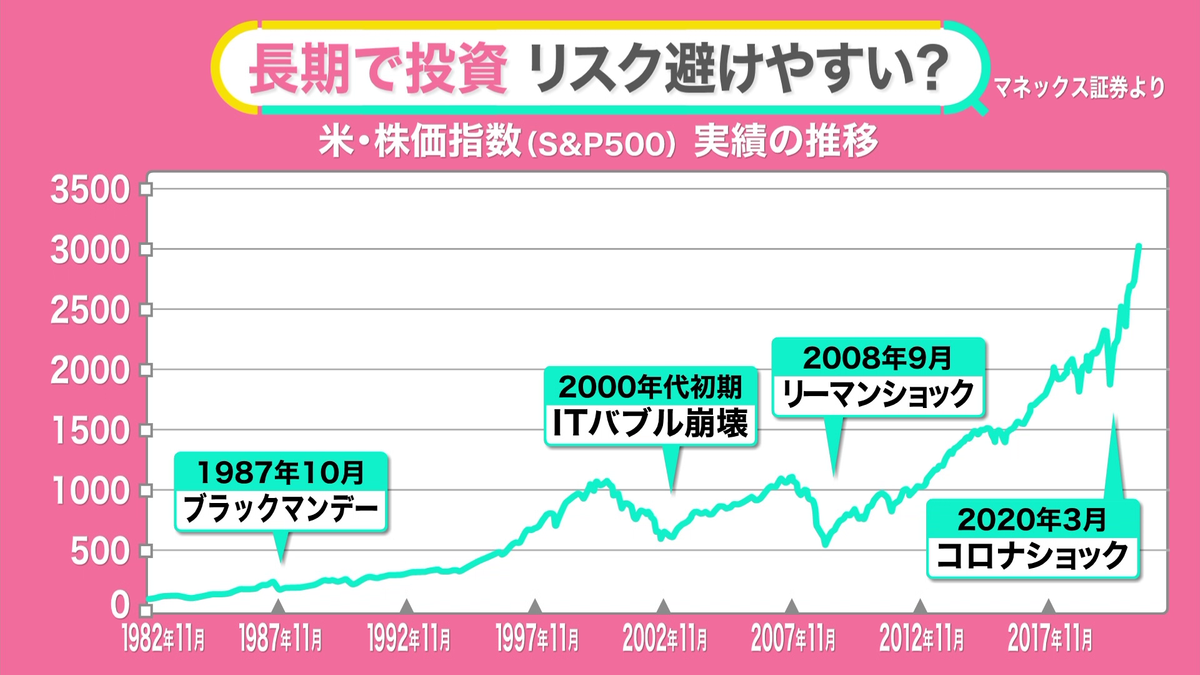

たとえば、アメリカの株価指数「S&P500」の推移を見てみます。

アメリカを代表する500の株式の銘柄で構成されている指数で、これに連動する投資信託もあり、根強い人気があります。

2008年ごろのリーマンショックが起きたときには、すごく下がりました。しかし、数年後には上がりはじめ、2019年以降の新型コロナのときも一時的に下がりはしても、また回復してそれを上回っています。

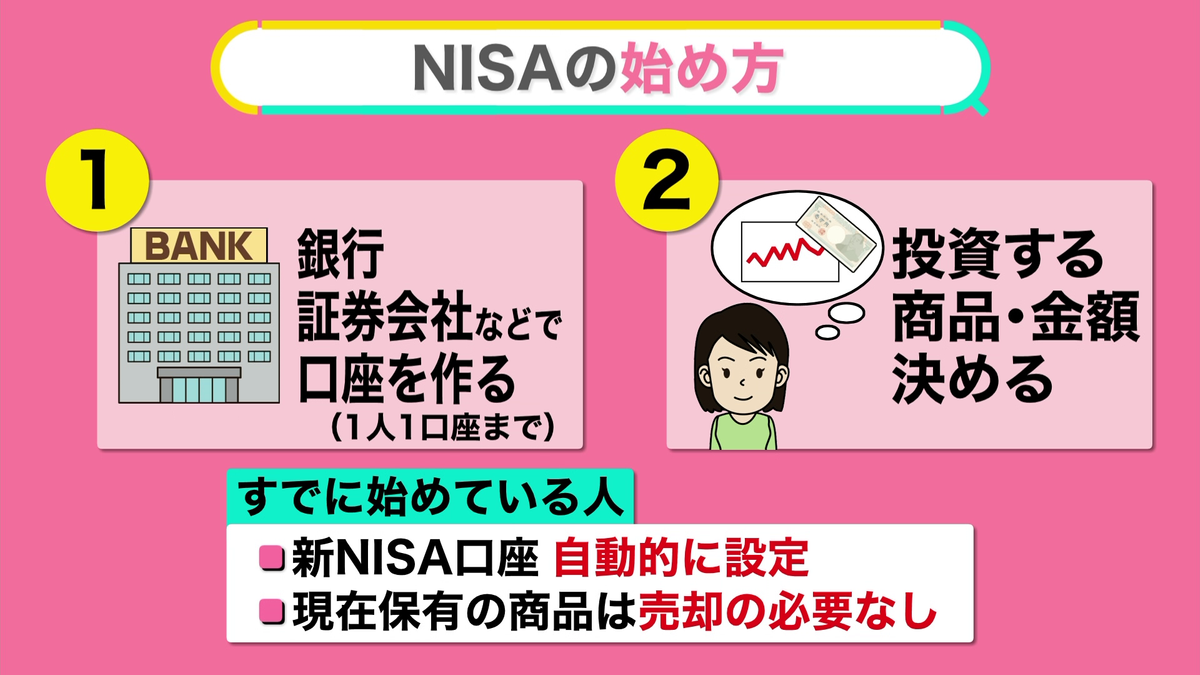

どうやって始めればいいのか。

まずは、銀行や証券会社でNISA用の口座を作る必要がある。インターネットで作れるところもありますが、1人1口座しか作れません。口座を作ったら、投資する商品を選んで毎月の積立金額を決めるなどすれば、運用が始められます。

すでに口座を持っている人は、新NISAの口座が来年から自動的に設定されます。また、現在の制度で保有している商品は売却の必要はありません。

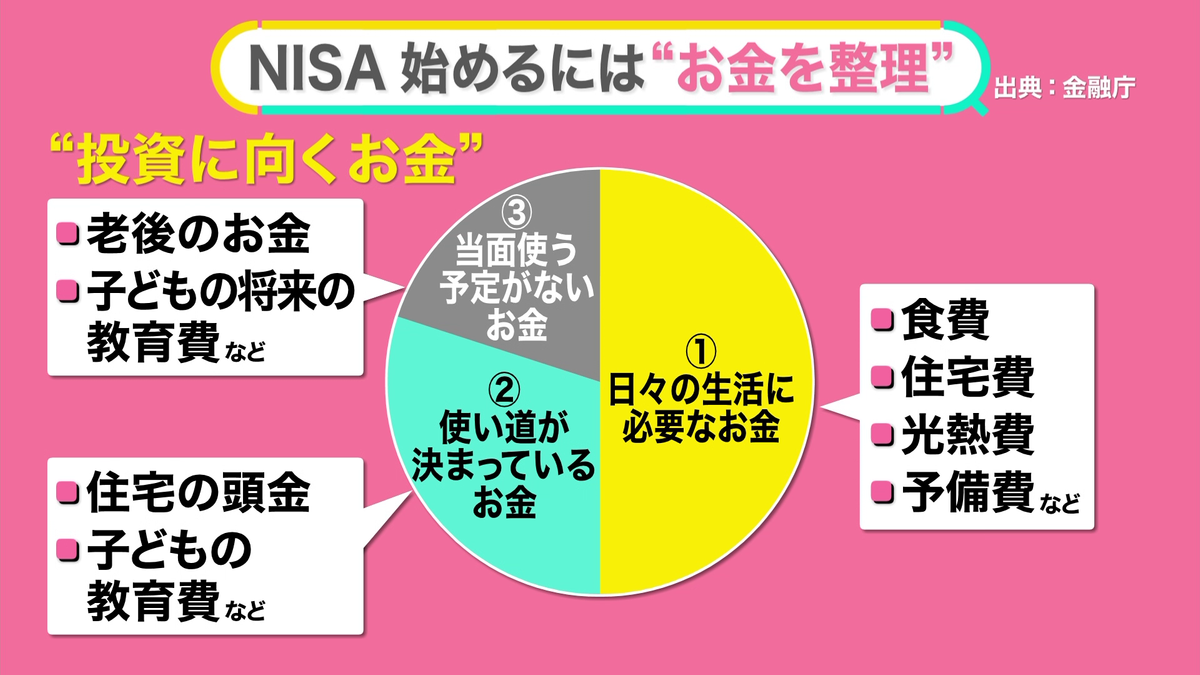

1つ目は「日々の生活に必要なお金」。

たとえば食費、住宅費、光熱費などです。

2つ目は「使い道が決まっているお金」。

これから買おうと思っている住宅の頭金、子どもの教育費などです。

そして3つ目は「当面使う予定がないお金」。

たとえば、老後のお金とか、子どもが生まれたばかりで大学以降の教育費などです。

この3つ目のお金が、「投資に向いているお金」だといいます。

◇

野村総合研究所の木内さんは「そもそも国民に対する金融教育が、あまり進んでいないのではないか」と指摘していました。自分のお金なので、特に初心者の方はリスクとリターンの関係など、基本的なことから学んだうえでどうするか、選んだ方がいいと思います。

(2023年12月18日午後4時半ごろ放送 news every.「#みんなのギモン」より)

●あなたの身の回りの怒りやギモンをお寄せください。

お寄せいただいた情報をもとに日本テレビ報道局が調査・取材します。

#みんなのギモン